Работа бирж США, потолок цен на нефть, протоколы заседания ФРС: дайджест

24 ноября биржи США закрыты в связи с Днем благодарения. ЕС зашел в тупик при определении потолка цен на нефть РФ. Члены ФРС склонны замедлить темпы повышения ставки. События, которые влияют на рынки

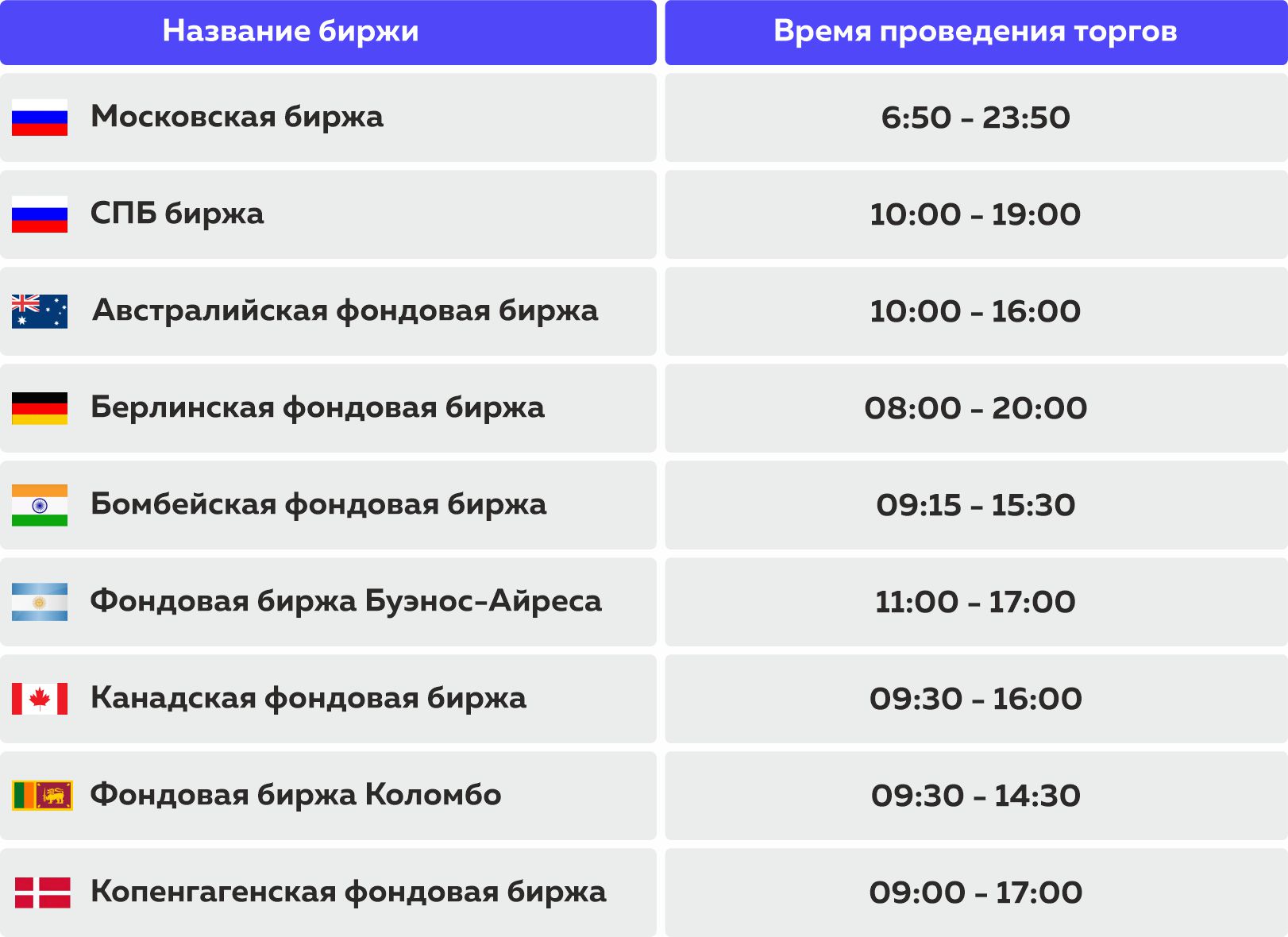

Фото: «РБК Инвестиции»

Работа американских бирж

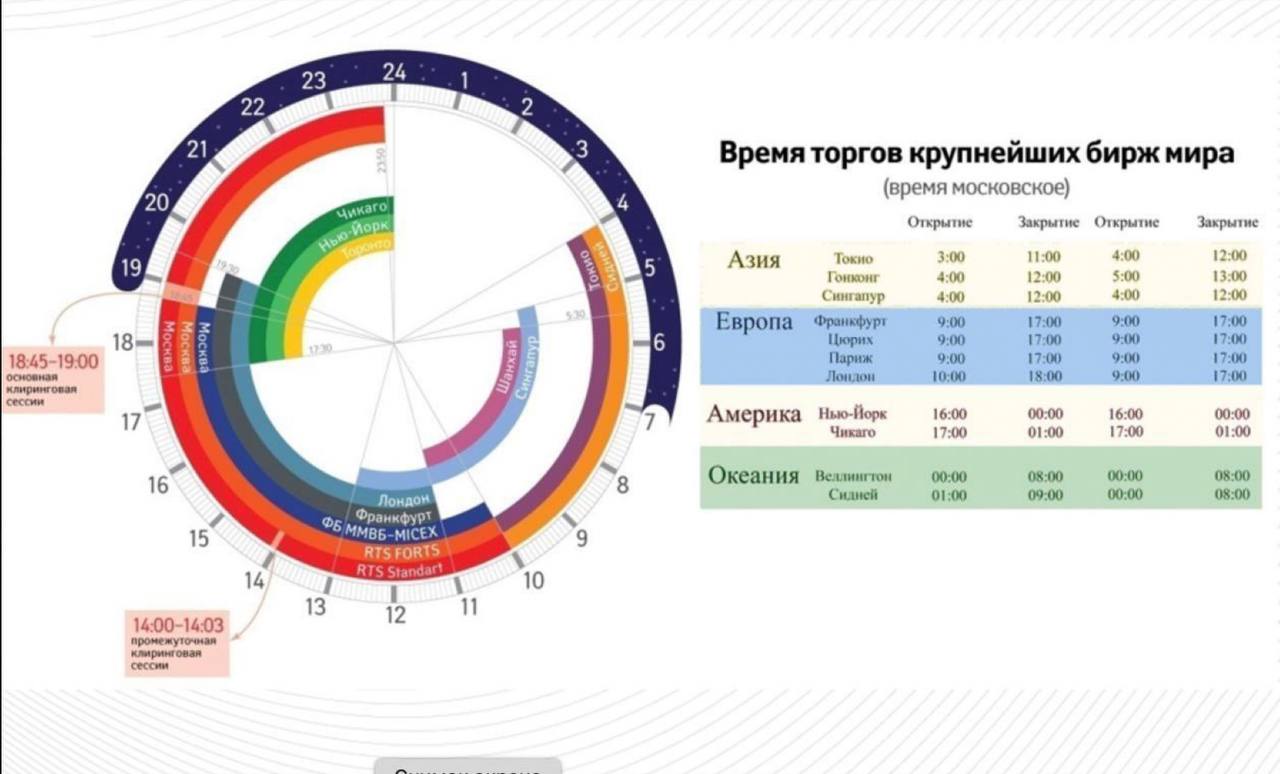

В четверг, 24 ноября, Соединенные Штаты отмечают День благодарения. В связи с этим не будет торгов на биржах NYSE и NASDAQ. На CME фьючерсы на индексы будут торговаться до 21:00 мск, фьючерсы на нефть — до 22:30 мск.

В пятницу биржи будут работать по укороченному графику — до 21:00 мск.

adv.rbc.ru

На СПБ Бирже 24 ноября не будут проходить торги и расчеты по ценным бумагам эмитентов с листингом в США. 25 ноября — раннее завершение торгов.

На Мосбирже 24 ноября не будут проходить торги следующими валютными парами: EURUSD_TOD, USDRUB_TOD, USDCNY_TOD. Также не будут проводиться расчеты по EURUSD_TOM, USDRUB_TOM, USDCNY_TOM, USDKZT_TOM.

Также не будут проводиться расчеты по EURUSD_TOM, USDRUB_TOM, USDCNY_TOM, USDKZT_TOM.

Потолок цен на российскую нефть

Переговоры между странами Евросоюза об установлении потолка цен на российскую нефть вечером 23 ноября зашли в тупик, сообщил Bloomberg со ссылкой на источники. По информации Reuters, переговоры возобновятся в четверг вечером или в пятницу.

Страны ЕС разошлись во мнении, на каком уровне должен быть потолок цен. Польша и страны Балтии отвергли предложение Европейской комиссии (ЕК) об установлении цены на нефть из России на уровне $65 за баррель, поскольку сочли такое предложение ЕК «слишком щедрым» для Москвы.

Ряд других стран с развитым судоходством, в том числе Кипр, Греция и Мальта, не хотят, чтобы цена на российское топливо опускалась ниже $70 за баррель. Эти страны могут потерять больше всего, если будет заблокирована перевозка российской нефти. Они требуют компенсацию за потерю бизнеса или больше времени, чтобы приспособиться, пишет Reuters.

Они требуют компенсацию за потерю бизнеса или больше времени, чтобы приспособиться, пишет Reuters.

Около 70–85% российского экспорта сырой нефти перевозится танкерами. Идея ценового потолка состоит в том, чтобы запретить судоходным, страховым и перестраховочным компаниям обрабатывать грузы российской нефти по всему миру, если она будет продаваться по цене выше установленного потолка.

Цены на нефть

Цены на нефть в среду снижались в ожидании введения потолка цен на нефть. На минимуме котировки Brent падали на 4,8%, до $84,12 за баррель. По итогам торгов стоимость этого сорта нефти составила $85,41 за баррель, что на 3,3% ниже уровня закрытия предыдущего дня.

Давление на котировки оказывали сообщения, что потолок могут установить на достаточно высоком уровне. Ранее многие трейдеры закладывали в цены потенциальное сокращение поставок из России, что сказалось бы на совокупном предложении. Сейчас же сорт российской Urals торгуется около $63, то есть может быть даже ниже предельного значения, обратили внимание в «БКС Мир инвестиций».

«Для российских нефтяников текущая ситуация пока нейтральна. Либо потолок будет высоким, но это окажет давление на общие нефтяные цены, либо потолок будет низким, что обеспечит премию за риск в котировках нефти из-за потенциального снижения предложения», — отметил эксперт «БКС Мир инвестиций» Василий Карпунин.

В то же время Россия неоднократно заявляла об отказе поставлять энергоресурсы в страны, которые введут потолок цен, а в случае необходимости может сократить добычу. «То есть даже если потолок будет выше спотового уровня, то поставки в недружественные страны могут быть ограничены», — заметил Карпунин.

Ставка ФРС

В среду ФРС опубликовала протоколы заседания Комитета по операциям на открытом рынке FOMC, прошедшем 1–2 ноября. На этом заседании регулятор в четвертый раз подряд повысил ставку на 75 базисных пунктов, до 3,75–4% годовых.

В то же время в протоколах заседания указывается, что большинство участников заседания высказалось за повышение на 50 б. п. на предстоящем в декабре заседании, отметив целесообразность более медленного темпа повышения ставок.

п. на предстоящем в декабре заседании, отметив целесообразность более медленного темпа повышения ставок.

«Более медленные темпы <… > лучше позволят Комитету оценить прогресс в достижении его целей максимальной занятости и ценовой стабильности», — говорится в протоколе. Участники Комитета подчеркнули наличие «лагов неопределенности», связанных с высокими процентными ставками. Некоторые участники заседания выразили озабоченность по поводу того, как повышение ставок может повлиять на финансовую стабильность и экономику.

Данные в среду также показали, что деловая активность в США сократилась, а число заявок на пособие по безработице выросло по мере охлаждения экономики (до 240 тыс. против прогноза в 225 тыс.). Индекс деловой активности

Другие важные события

- Последний день для покупки акций «Детского мира», чтобы принять решение в собрании акционеров по реорганизации компании.

- Последний день покупки акций АКБ «Авангард» для получения дивидендов. Размер дивидендов на каждую акцию — ₽17,34. Дата выплаты — 12 декабря. Доходность — 1,6%.

- Последний день покупки акций «Лензолота» для получения дивидендов. Размер дивидендов на каждую акцию — ₽3508. Дата выплаты — 12 декабря. Доходность — 19,6%.

Как завершилась предыдущая торговая сессия

- Индекс Мосбиржи: 2 211,89 (+0,72%)

- Индекс РТС: 1 147,43 (+0,42%)

- S&P 500: 4 027,26 (+0,59%)

- Dow Jones Industrial Average: 34 194,06 (+0,28%)

- NASDAQ Composite: 11 285,32 (+0,99%)

Заработала единая биржа труда ЕАЭС – портал «Работа без границ»!

- О проекте Эксперт БФТ

- Экспертные материалы

- Команда экспертов

- Вопрос/ответ

← Назад в Digital-дайджест

БФТ участвовала в разработке и запуске унифицированной системы поиска работы и сотрудников «Работа без границ». Портал запущен. Теперь у работодателей и соискателей стран Евразийского экономического союза (ЕАЭС) есть доступ к общему рынку труда, который открывает массу новых возможностей.

РАБОТАЙ БЕЗ ГРАНИЦ В ЕАЭС

Единая электронная система поиска вакансий и сотрудников «Работа без границ» заработала 1 июля 2021 года. Это совместный проект Евразийской экономической комиссии со странами-участницами ЕАЭС, призванный обеспечить взаимодействие рынков труда стран-членов Союза с помощью цифровых инструментов. Компания БФТ активно участвовала в разработке и запуске системы.

На данный момент общая база рынка труда системы «Работа без границ» составляет порядка 4 млн резюме и более полумиллиона вакансий. В ближайшее время ожидается стремительный рост. Ведь проект открывает новые возможности для трудоустройства и поиска персонала, несмотря на пандемию и связанные с ней ограничения.

УДОБНО И БЕЗОПАСНО

Система «Работа без границ» создана с учетом требований национального законодательства стран ЕАЭС и успешно прошла испытания. Безопасность системы обусловлена ее распределенной архитектурой, которая позволяет сохранять массивы данных в национальных системах. При этом персональные данные пользователей не хранятся и не передаются из системы в систему.

Интерфейс системы «Работа без границ» очень простой. Широкий набор фильтров помогает работодателям и соискателям найти максимально подходящий вариант. Система адаптирована для пользователей каждой из стран ЕАЭС. Предусмотрена конвертация зарплаты в разной валюте, искать работу можно в разрезе регионов любой страны.

ПЕРСПЕКТИВЫ РАЗВИТИЯ

«Работа без границ» – первый шаг на пути к созданию цифровой экосистемы в сфере трудоустройства и занятости граждан государств – членов ЕАЭС. В дальнейшем планируется развивать и дополнять новыми технологиями и возможностями эту экосистему, которая получит название «Евразийская биржа труда».

В дальнейшем планируется развивать и дополнять новыми технологиями и возможностями эту экосистему, которая получит название «Евразийская биржа труда».

Уже обсуждаются планы реализации таких сервисов, как:

- информационная поддержка соискателей и работодателей;

- электронный трудовой договор;

- профориентационная диагностика;

- маркетплейс обучающих курсов;

- мобильное приложение.

Опубликовано: 2021.07.02

Подписаться на новости Компании БФТ

Продолжая использовать наш сайт, вы даете согласие на обработку файлов cookie, которые обеспечивают правильную работу сайта. Принять Подробнее…

Как работает фондовый рынок?

Фондовый рынок предоставляет место, где компании привлекают капитал, продавая акции или акции инвесторам. Акции дают акционерам право голоса, а также остаточное право требования на корпоративную прибыль в виде прироста капитала и дивидендов.

Индивидуальные и институциональные инвесторы собираются вместе на фондовых биржах, чтобы покупать и продавать акции на открытом рынке. Когда вы покупаете акции на фондовом рынке, вы покупаете их не у компании, а у существующего акционера.

Когда вы покупаете акции на фондовом рынке, вы покупаете их не у компании, а у существующего акционера.

Что происходит, когда вы продаете акции? Вы не продаете свои акции обратно компании, а вместо этого продаете их другому инвестору на бирже.

Ключевые выводы

- Акции представляют собой долю собственности в фирме и дают акционерам право голоса, а также остаточное право требования на корпоративные доходы в форме прироста капитала и дивидендов.

- Индивидуальные и институциональные инвесторы собираются на фондовых биржах для покупки и продажи акций в публичном месте.

- Цены на акции устанавливаются спросом и предложением, когда покупатели и продавцы размещают заказы.

Как работает фондовый рынок

Что такое акции?

Акция – это финансовый инструмент, который представляет собой право собственности на компанию или корпорацию и пропорциональное право требования на ее активы и доходы. Акции также называют акциями или акциями.

Владение акциями означает, что акционер владеет долей компании, равной количеству акций, находящихся в обращении, в процентах от общего числа находящихся в обращении акций компании.

Физическое или юридическое лицо, владеющее 100 000 акций компании с одним миллионом акций в обращении, будет иметь в ней 10% акций.

Акции также называются акциями или капиталом компании.

Типы акций

Существует два основных типа акций: обыкновенные акции и привилегированные акции. Акции являются синонимами обыкновенных акций, потому что их рыночная стоимость и объемы торгов во много раз выше, чем у привилегированных акций.

Обыкновенные акции обычно дают право голоса , что позволяет обычному акционеру иметь право голоса на корпоративных собраниях и выборах, в то время как привилегированные акции обычно не имеют права голоса. Привилегированные акционеры имеют приоритет перед обычными акционерами в получении дивидендов, а также активов в случае ликвидации.

Обыкновенные акции можно дополнительно классифицировать с точки зрения права голоса. Некоторые компании имеют два или несколько классов акций с разными правами голоса, закрепленными за каждым классом. В такой структуре двойного класса акции класса A могут иметь 10 голосов на акцию, а акции класса B могут иметь только один голос на акцию. Структуры акций двойного или множественного класса предназначены для того, чтобы основатели компании могли контролировать ее состояние, стратегическое направление и способность к инновациям.

Что такое фондовая биржа?

Фондовые биржи — это вторичные рынки, на которых существующие акционеры могут заключать сделки с потенциальными покупателями. Корпорации, котирующиеся на фондовых рынках, обычно не покупают и не продают свои акции, но могут участвовать в обратном выкупе акций или выпуске новых акций, но эти операции происходят вне рамок биржи.

Крупнейшие фондовые биржи

Первые фондовые рынки появились в Европе в 16-17 веках, в основном в портовых городах или торговых центрах, таких как Антверпен, Амстердам и Лондон. В конце 18 века в Америке начали появляться фондовые рынки, в частности Нью-Йоркская фондовая биржа (NYSE), которая позволяла торговать акциями.

В конце 18 века в Америке начали появляться фондовые рынки, в частности Нью-Йоркская фондовая биржа (NYSE), которая позволяла торговать акциями.

Первой фондовой биржей в Америке была Филадельфийская фондовая биржа (PHLX), которая существует до сих пор. NYSE была основана в 1792 году после подписания Баттонвудского соглашения 24 биржевыми маклерами и торговцами Нью-Йорка. До этой официальной регистрации трейдеры и брокеры неофициально встречались под пуговицами на Уолл-стрит, чтобы покупать и продавать акции.

Появление современных фондовых рынков открыло эпоху регулирования и профессионализации, которая теперь гарантирует покупателям и продавцам акций уверенность в том, что их сделки будут проходить по справедливым ценам и в разумные сроки. Сегодня в США и во всем мире существует множество фондовых бирж, многие из которых связаны между собой электронными средствами.

NYSE и Nasdaq являются двумя крупнейшими биржами в мире, исходя из общей рыночной капитализации всех компаний, котирующихся на бирже. Количество фондовых бирж США, зарегистрированных Комиссией по ценным бумагам и биржам, достигло почти двух десятков, хотя большинство из них принадлежат либо Cboe Global Markets, Nasdaq, либо Intercontinental Exchange, владеющей NYSE.

Количество фондовых бирж США, зарегистрированных Комиссией по ценным бумагам и биржам, достигло почти двух десятков, хотя большинство из них принадлежат либо Cboe Global Markets, Nasdaq, либо Intercontinental Exchange, владеющей NYSE.

| Список фондовых бирж по рыночной капитализации | ||

|---|---|---|

| Обмен | Местоположение | Рыночная капитализация* |

| NYSE | США | 26.11 |

| Насдак | США | 22,42 |

| Шанхайская фондовая биржа | Китай | 7,37 |

| Токийская фондовая биржа | Япония | 6,0 |

| Шэньчжэньская фондовая биржа | Китай | 5,33 |

| Гонконгская фондовая биржа | Гонконг | 4,97 |

| Лондонская фондовая биржа | Великобритания | 3,57 |

| Индийская национальная фондовая биржа | Индия | 3,45 |

| Фондовая биржа Торонто | Канада | 3,41 |

| Саудовская фондовая биржа (Тадавул) | Саудовская Аравия | 3,20 |

| Бомбейская фондовая биржа | Индия | 2,22 |

| Копенгагенская фондовая биржа | Дания | 2,18 |

| Франкфуртская фондовая биржа | Германия | 2,17 |

| SIX Швейцарская биржа | Швейцария | 2,13 |

| Фондовая биржа Южной Кореи | Южная Корея | 2,12 |

| Парижская биржа Euronext | Франция | 2,09 |

| Австралийская фондовая биржа | Австралия | 1,99 |

| Тайваньская фондовая биржа | Тайвань | 1,92 |

| Йоханнесбургская фондовая биржа | Южная Африка | 1,33 |

| Тегеранская фондовая биржа | Иран | 1,28 |

* по состоянию на май 2022 г. | ||

Источник: Часы работы.

Внебиржевой обмен

Также существует несколько свободно регулируемых внебиржевых (OTC) бирж, которые также могут называться досками объявлений (OTCBB). Эти акции, как правило, более рискованны, поскольку в них перечислены компании, которые не соответствуют более строгим критериям листинга крупных бирж. Для более крупных бирж может потребоваться, чтобы компания работала в течение определенного периода времени, прежде чем быть включенной в листинг, и чтобы она соответствовала определенным условиям в отношении стоимости и прибыльности компании.

В большинстве развитых стран фондовые биржи являются саморегулируемыми организациями (СРО), неправительственными организациями, которые имеют право создавать и обеспечивать соблюдение отраслевых правил и стандартов.

Приоритетом фондовых бирж является защита инвесторов путем установления правил, способствующих этике и равенству. Примеры таких SRO в США включают отдельные фондовые биржи, а также Национальную ассоциацию дилеров по ценным бумагам (NASD) и Регулирующий орган финансовой индустрии (FINRA).

Примеры таких SRO в США включают отдельные фондовые биржи, а также Национальную ассоциацию дилеров по ценным бумагам (NASD) и Регулирующий орган финансовой индустрии (FINRA).

Индексы фондового рынка

Индексы представляют собой совокупные цены нескольких различных акций, а движение индекса представляет собой чистый эффект движения каждого компонента. Основные индексы фондового рынка включают промышленный индекс Доу-Джонса (DJIA) и S&P 500.

DJIA — это взвешенный по цене индекс 30 крупных американских корпораций. Из-за своей схемы взвешивания и того факта, что она состоит всего из 30 акций (когда есть много тысяч на выбор), она не является хорошим индикатором состояния фондового рынка. S&P 500 — это взвешенный по рыночной капитализации индекс 500 крупнейших компаний США, который является гораздо более достоверным индикатором.

Индексы могут быть широкими, такими как Dow Jones или S&P 500, или они могут быть специфическими для определенной отрасли или сектора рынка. Инвесторы могут торговать индексами косвенно через фьючерсные рынки или через биржевые фонды (ETF), которые действуют так же, как акции на фондовых биржах.

Инвесторы могут торговать индексами косвенно через фьючерсные рынки или через биржевые фонды (ETF), которые действуют так же, как акции на фондовых биржах.

Рыночный индекс является популярным показателем эффективности фондового рынка. Большинство рыночных индексов взвешиваются по рыночной капитализации, что означает, что вес каждой составляющей индекса пропорционален ее рыночной капитализации. Имейте в виду, однако, что некоторые из них взвешены по цене, например, DJIA. В дополнение к DJIA, другие широко наблюдаемые индексы в США и во всем мире включают:

S&P 500

NASDAQ Composite

Индексы Рассела (Рассел 1000, Рассел 2000)

Композит TSX (Канада)

Индекс FTSE (Великобритания)

Никкей 225 (Япония)

Индекс Дакса (Германия)

Индекс CAC 40 (Франция)

Индекс CSI 300 (Китай)

Сенсекс (Индия)

Почему компании выпускают акции

Чтобы совершить переход от идеи, зародившейся в мозгу предпринимателя, к действующей компании, им необходимо арендовать офис или фабрику, нанять сотрудников, закупить оборудование и сырье, а также, среди прочего, создать сеть продаж и дистрибуции. Эти ресурсы требуют значительных капиталовложений, в зависимости от масштаба и размаха бизнеса.

Эти ресурсы требуют значительных капиталовложений, в зависимости от масштаба и размаха бизнеса.

Привлечение капитала

Многие корпоративные гиганты начинались как небольшие частные предприятия, основанные дальновидными основателями, такими как Джек Ма из Alibaba (BABA) или Марк Цукерберг из Meta.

Стартап может привлечь капитал либо за счет продажи акций через долевое финансирование, либо за счет займа денег за счет долгового финансирования. Долговое финансирование может быть проблемой для стартапа, потому что у него может быть мало активов для залога для получения кредита.

Акционерное финансирование является предпочтительным путем для большинства стартапов, которым нужен капитал. Предприниматель может первоначально получить средства из личных сбережений, а также друзей и семьи, чтобы запустить бизнес. По мере расширения бизнеса и увеличения требований к капиталу предприниматель может обратиться к бизнес-ангелам и фирмам венчурного капитала.

Листинговые акции

Компании могут получить доступ к большему количеству капитала, чем они могут получить от текущих операций или традиционного банковского кредита, продавая акции населению через первичное публичное предложение (IPO).

Это меняет статус компании с частной фирмы, акции которой принадлежат нескольким акционерам, на публичную компанию, акции которой будут принадлежать многочисленным представителям общественности. IPO также предлагает ранним инвесторам компании возможность обналичить часть своей доли, часто получая при этом очень солидные вознаграждения.

Как только акции компании котируются на фондовой бирже и торгуются на рынке, цена этих акций колеблется по мере того, как инвесторы и трейдеры оценивают и переоценивают их внутреннюю стоимость. Существует множество различных коэффициентов и показателей, которые можно использовать для оценки акций, из которых самым популярным показателем, вероятно, является отношение цены к прибыли (PE). Биржевой анализ, как правило, относится к одному из двух лагерей — фундаментальному анализу или техническому анализу.

Как устанавливаются цены на акции

Цены акций на фондовом рынке могут устанавливаться несколькими способами. Наиболее распространенным способом является процесс аукциона, когда покупатели и продавцы делают ставки и предлагают купить или продать. Бид — это цена, по которой кто-то хочет купить, а предложение или аск — это цена, по которой кто-то хочет продать. Когда бид и аск совпадают, происходит сделка.

Бид — это цена, по которой кто-то хочет купить, а предложение или аск — это цена, по которой кто-то хочет продать. Когда бид и аск совпадают, происходит сделка.

Спрос и предложение на фондовом рынке

Фондовый рынок также предлагает увлекательный пример законов спроса и предложения в действии в режиме реального времени. Для каждой сделки с акциями должны быть покупатель и продавец. Из-за непреложных законов спроса и предложения, если покупателей на конкретную акцию больше, чем продавцов, цена акции будет расти. И наоборот, если продавцов акций больше, чем покупателей, цена будет снижаться.

Спрэд между спросом и предложением или предложением, разница между ценой покупки акции и ее ценой продажи или предложения, представляет собой разницу между самой высокой ценой, которую покупатель готов заплатить или предложить за акцию, и самой низкой ценой в которым продавец предлагает акции.

Торговая транзакция происходит, когда покупатель принимает запрашиваемую цену или продавец принимает цену предложения. Если покупателей больше, чем продавцов, они могут захотеть поднять свои ставки, чтобы приобрести акции. Поэтому продавцы будут запрашивать за него более высокие цены, повышая цену. Если продавцов больше, чем покупателей, они могут быть готовы принять более низкие предложения по акциям, в то время как покупатели также снизят свои ставки, что приведет к снижению цены.

Если покупателей больше, чем продавцов, они могут захотеть поднять свои ставки, чтобы приобрести акции. Поэтому продавцы будут запрашивать за него более высокие цены, повышая цену. Если продавцов больше, чем покупателей, они могут быть готовы принять более низкие предложения по акциям, в то время как покупатели также снизят свои ставки, что приведет к снижению цены.

Сопоставление покупателей и продавцов

Некоторые фондовые рынки полагаются на профессиональных трейдеров, которые поддерживают непрерывные заявки и предложения, поскольку мотивированный покупатель или продавец могут не найти друг друга в любой момент. Они известны как специалисты или маркет-мейкеры.

Двусторонний рынок состоит из спроса и предложения, а спред — это разница в цене между предложением и предложением. Чем более узкий ценовой спред и чем больше размер заявок и предложений, тем выше ликвидность акции. Если есть много покупателей и продавцов по последовательно более высоким и более низким ценам, говорят, что рынок имеет хорошую глубину.

Первоначальный ручной метод торговли был основан на системе, известной как система открытого протеста, где трейдеры использовали словесные и ручные сигналы для покупки и продажи крупных пакетов акций в торговой яме или биржевом зале.

Однако на большинстве бирж открытая система протеста была заменена электронными торговыми системами. Эти системы могут гораздо эффективнее и быстрее находить покупателей и продавцов, что приводит к значительным преимуществам, таким как более низкие торговые издержки и более быстрое исполнение сделок.

Качественные фондовые рынки, как правило, имеют небольшие спреды покупки и продажи, высокую ликвидность и хорошую глубину, а это означает, что отдельные высококачественные акции крупных компаний, как правило, имеют одинаковые характеристики.

Преимущества листинга на фондовой бирже

- Листинг на бирже означает свободную ликвидность для акций, принадлежащих акционерам компании.

- Это позволяет компании привлекать дополнительные средства путем выпуска большего количества акций.

- Наличие публично торгуемых акций упрощает создание планов опционов на акции, которые могут привлечь талантливых сотрудников.

- Листингуемые компании имеют большую известность на рынке; охват аналитиков и спрос со стороны институциональных инвесторов могут привести к росту цены акций.

- Акции, зарегистрированные на бирже, могут использоваться компанией в качестве валюты для совершения приобретений, при которых часть или все вознаграждение выплачивается акциями.

Недостатки листинга на фондовой бирже

- Значительные расходы, связанные с листингом на бирже, такие как листинговые сборы и более высокие расходы, связанные с соблюдением нормативных требований и отчетностью.

- Обременительные правила могут ограничивать возможности компании вести бизнес.

- Сосредоточенность большинства инвесторов на краткосрочной перспективе вынуждает компании пытаться превзойти свои оценки квартальной прибыли, а не применять долгосрочный подход к своей корпоративной стратегии.

Многие стартапы-гиганты предпочитают размещаться на бирже на гораздо более позднем этапе, чем стартапы десяти-двухлетней давности.

Хотя этот отсроченный листинг может быть частично связан с перечисленными выше недостатками, основная причина может заключаться в том, что хорошо управляемые стартапы с привлекательным бизнес-предложением имеют доступ к беспрецедентным объемам капитала от фондов национального благосостояния, прямых инвестиций и венчурных капиталистов. Такой доступ к, казалось бы, неограниченным объемам капитала сделал бы IPO и листинг на бирже гораздо менее актуальной проблемой для стартапа.

Инвестиции в акции

Многочисленные исследования показали, что в течение длительного времени акции приносят доход от инвестиций, который превосходит доход от любого другого класса активов. Доходность акций возникает из прироста капитала и дивидендов.

Прирост капитала происходит, когда вы продаете акции по более высокой цене, чем цена, по которой вы их купили. Дивиденд – это доля прибыли, которую компания распределяет среди своих акционеров. Дивиденды являются важной составляющей доходности акций. С 19 года они принесли почти треть общего дохода на акции.56, в то время как прирост капитала внес две трети.

Дивиденд – это доля прибыли, которую компания распределяет среди своих акционеров. Дивиденды являются важной составляющей доходности акций. С 19 года они принесли почти треть общего дохода на акции.56, в то время как прирост капитала внес две трети.

Хотя привлекательность покупки акций, похожих на один из легендарного квинтета FAANG — Meta, Apple (AAPL), Amazon (AMZN), Netflix (NFLX) и материнской компании Google Alphabet (GOOGL), — на очень раннем этапе является одной из самых более заманчивые перспективы инвестирования в акции, в действительности, такие хоумраны немногочисленны и редки.

Инвестиции часто зависят от индивидуальной терпимости к риску. Рискованные инвесторы могут получать большую часть своей прибыли от прироста капитала, а не от дивидендов. С другой стороны, инвесторы, которые консервативны и нуждаются в доходе от своих портфелей, могут выбрать акции, которые имеют долгую историю выплаты значительных дивидендов.

Рыночная капитализация и сектор

Хотя акции можно классифицировать несколькими способами, два из наиболее распространенных – по рыночной капитализации и по секторам. Рыночная капитализация относится к общей рыночной стоимости акций компании, находящихся в обращении, и рассчитывается путем умножения этих акций на текущую рыночную цену одной акции.

Рыночная капитализация относится к общей рыночной стоимости акций компании, находящихся в обращении, и рассчитывается путем умножения этих акций на текущую рыночную цену одной акции.

К компаниям с большой капитализацией обычно относят компании с рыночной капитализацией в 10 миллиардов долларов и более, в то время как к компаниям со средней капитализацией относятся компании с рыночной капитализацией от 2 до 10 миллиардов долларов, а к компаниям с малой капитализацией — от 250 до 2 миллиардов долларов. .

Отраслевым стандартом для классификации акций по секторам является Глобальный стандарт отраслевой классификации (GICS), который был разработан MSCI и S&P Dow Jones Indices в 1999 году как эффективный инструмент для отражения широты, глубины и эволюции отраслевых секторов. GICS представляет собой четырехуровневую систему отраслевой классификации, состоящую из 11 секторов и 24 отраслевых групп. 11 секторов:

- Энергетика

- Материалы

- Промышленность

- Потребительские товары

- Товары народного потребления

- Здравоохранение

- Финансы

- Информационные технологии

- Услуги связи

- Коммунальные услуги

- Недвижимость

Эта отраслевая классификация позволяет инвесторам легко адаптировать свои портфели в соответствии со своей устойчивостью к риску и инвестиционными предпочтениями. Консервативные инвесторы с потребностями в доходах могут взвешивать свои портфели в сторону секторов, составляющие акции которых имеют лучшую ценовую стабильность и предлагают привлекательные дивиденды через так называемые защитные сектора, такие как потребительские товары, здравоохранение и коммунальные услуги. Агрессивные инвесторы могут предпочесть более нестабильные сектора, такие как информационные технологии, финансы и энергетика.

Консервативные инвесторы с потребностями в доходах могут взвешивать свои портфели в сторону секторов, составляющие акции которых имеют лучшую ценовую стабильность и предлагают привлекательные дивиденды через так называемые защитные сектора, такие как потребительские товары, здравоохранение и коммунальные услуги. Агрессивные инвесторы могут предпочесть более нестабильные сектора, такие как информационные технологии, финансы и энергетика.

Как инфляция влияет на фондовый рынок?

Под инфляцией понимается рост потребительских цен вследствие избытка денег или нехватки потребительских товаров. Влияние инфляции на фондовый рынок непредсказуемо: в некоторых случаях это может привести к повышению цен на акции из-за поступления большего количества денег на рынок и увеличения числа рабочих мест. Однако более высокие цены на ресурсы могут также ограничивать доходы корпораций, вызывая падение прибыли. В целом, стоимостные акции, как правило, работают лучше, чем акции роста, во времена высокой инфляции.

Насколько ежегодно растет фондовый рынок?

Индекс S&P 500 рос примерно на 10,5% в год с момента его основания в 1920-х годах. Используя это как барометр роста рынка, можно оценить, что стоимость фондового рынка увеличивается примерно на одну и ту же величину каждый год. Однако есть элемент вероятности: в какие-то годы фондовый рынок растет больше, а в какие-то меньше. Кроме того, некоторые акции растут быстрее, чем другие.

Как люди теряют деньги на фондовом рынке?

Большинство людей, которые теряют деньги на фондовом рынке, делают это из-за безрассудных вложений в ценные бумаги с высоким риском. Хотя они могут принести высокую прибыль в случае успеха, они с такой же вероятностью могут потерять деньги. Существует также элемент психологии: инвестор, продающий во время краха, зафиксирует свои убытки, в то время как у тех, кто держит свои акции, есть шанс увидеть вознаграждение за свое терпение. Наконец, маржинальная торговля может сделать фондовый рынок еще более рискованным, увеличивая потенциальные прибыли или убытки.

Итог

Фондовые рынки представляют собой сердцебиение рынка, и эксперты часто используют цены на акции в качестве барометра экономического здоровья. Но важность фондовых рынков выходит за рамки простых спекуляций. Позволяя компаниям продавать свои акции тысячам или миллионам розничных инвесторов, фондовые рынки также представляют собой важный источник капитала для публичных компаний.

Знакомство с фондовыми биржами

Что такое фондовые биржи?

Фондовая биржа не владеет акциями. Вместо этого он действует как рынок, на котором покупатели акций связываются с продавцами акций. Акции можно торговать на нескольких биржах, таких как Нью-Йоркская фондовая биржа (NYSE) или Nasdaq.

Хотя большинство акций торгуются через брокера, важно понимать отношения между биржами и компаниями, которые торгуют. Кроме того, существуют различные требования к различным биржам, призванные защитить инвесторов.

Основные выводы

- Фондовая биржа — это централизованное место, где корпорации и правительства могут покупать и продавать акции.

- Аукционные биржи, такие как Нью-Йоркская фондовая биржа, позволяют трейдерам и брокерам физически и устно передавать заказы на покупку и продажу.

- Электронные биржи происходят на электронных платформах, поэтому для сделок не требуется централизованное физическое местонахождение.

- Электронные коммуникационные сети связывают покупателей и продавцов напрямую, минуя маркет-мейкеров.

- OTCBB был закрыт FINRA.

История фондовых бирж

Как работают фондовые биржи

Фондовая биржа — это место, где торгуются различные финансовые инструменты, включая акции, товары и облигации. Биржи объединяют корпорации и правительства вместе с инвесторами. Биржи помогают обеспечить ликвидность на рынке, а это означает, что покупателей и продавцов достаточно, чтобы сделки могли обрабатываться эффективно и без задержек.

Биржи также обеспечивают упорядоченную и справедливую торговлю, чтобы важная финансовая информация могла быть передана инвесторам и финансовым специалистам.

Акции впервые становятся доступными на бирже после того, как компания проводит первичное публичное размещение акций (IPO). Компания продает акции первоначальному набору публичных акционеров на IPO, известном как первичный рынок. После того, как в результате IPO акции перейдут в руки публичных акционеров, эти акции можно будет продавать и покупать на бирже или вторичном рынке.

Широкая публика может торговать акциями на вторичном рынке после первичного публичного предложения компании.

Биржа отслеживает поток заказов на каждую акцию, и именно поток спроса и предложения определяет цену акции. В зависимости от типа брокерского счета вы можете просматривать этот поток движения цены. Например, если цена предложения акции составляет 40 долларов, это означает, что инвестор сообщает бирже, что он готов купить акцию за 40 долларов. В то же время вы можете увидеть запрашиваемую цену в 41 доллар, что означает, что кто-то другой готов продать акции за 41 доллар. Разница между ними заключается в спреде спроса и предложения.

Аукционные биржи

Аукционные биржи — или аукционный рынок — это место, где покупатели и продавцы одновременно делают конкурентные предложения и предложения. На аукционе текущая цена акции — это самая высокая цена, которую покупатель готов потратить на ценную бумагу, а самая низкая цена — это та, которую согласится продавец. Затем сделки сопоставляются, и при их объединении ордер исполняется.

Аукционный рынок также называют открытой системой протеста. Брокеры и трейдеры общаются физически и устно в торговом зале или яме, чтобы покупать и продавать ценные бумаги. Хотя электронные системы постепенно заменяют эту систему, некоторые биржи по-прежнему используют систему аукционов, в том числе Нью-Йоркская фондовая биржа (NYSE).

Аукцион закрытия NYSE — это последнее событие торгового дня, когда цена закрытия для каждой акции определяется путем объединения всех покупателей и продавцов, чтобы установить цену для всех участников.

Аукцион закрытия NYSE является одним из самых оживленных торгов на фондовых рынках США, когда торгуется почти 223 миллиона акций.

Нью-Йоркская фондовая биржа (NYSE)

Нью-Йоркская фондовая биржа — крупнейшая в мире фондовая биржа. Материнской компанией Нью-Йоркской фондовой биржи является Intercontinental Exchange (ICE) в результате слияния с европейской биржей Euronext в 2007 году.

Хотя некоторые из его функций были переданы электронным торговым площадкам, он остается одним из ведущих мировых аукционных рынков, а это означает, что специалисты (так называемые «назначенные маркет-мейкеры») физически присутствуют на его торговых площадках. Каждый специалист специализируется на определенной акции, покупая и продавая акции на аукционе.

Эти профессионалы находятся под конкурентной угрозой со стороны электронных бирж, которые утверждают, что они более эффективны, то есть они быстрее совершают сделки и демонстрируют меньшие спреды между спросом и предложением, устраняя посредников-людей.

Компании, котирующиеся на NYSE, пользуются большим доверием, потому что они должны соответствовать первоначальным требованиям листинга и выполнять требования ежегодного обслуживания. Чтобы продолжать торговать на бирже, компании должны поддерживать цену выше 4 долларов США за акцию.

Чтобы продолжать торговать на бирже, компании должны поддерживать цену выше 4 долларов США за акцию.

Инвесторы, торгующие на NYSE, пользуются набором минимальных мер защиты. Среди нескольких требований, введенных NYSE, особенно важны следующие два:

- Планы поощрения акциями должны получить одобрение акционеров.

- Большинство членов совета директоров должны быть независимыми, комитет по вознаграждениям должен полностью состоять из независимых директоров, а комитет по аудиту должен включать по крайней мере одного человека, который обладает «бухгалтерским или связанным с ним опытом финансового управления».

Электронные биржи

Многие биржи теперь позволяют торговать в электронном виде. Здесь нет трейдеров и нет физической торговой активности. Вместо этого торговля происходит на электронной платформе и не требует централизованного места, где могут встретиться покупатели и продавцы.

Эти биржи считаются более эффективными и намного более быстрыми, чем традиционные биржи, и ежедневно совершают сделки на миллиарды долларов. Nasdaq — одна из ведущих мировых электронных бирж.

Nasdaq — одна из ведущих мировых электронных бирж.

Насдак

Nasdaq иногда называют экранным, потому что покупатели и продавцы связаны только компьютерами через телекоммуникационную сеть. Маркет-мейкеры, также известные как дилеры, владеют собственными товарными запасами. Они готовы покупать и продавать акции на Nasdaq и должны публиковать свои цены покупки и продажи.

У биржи есть требования к листингу и управлению, аналогичные требованиям NYSE. Например, акции должны поддерживать минимальную цену в 4 доллара. Если компания не соблюдает эти требования, она может быть исключена из листинга на внебиржевом (OTC) рынке. Например, на Нью-Йоркской фондовой бирже (NYSE), если цена ценной бумаги закрывается ниже 1 доллара США в течение 30 последовательных торговых дней, эта биржа инициирует процесс исключения из листинга.

В среднем через Nasdaq ежедневно совершается более 5 миллионов сделок.

Электронные коммуникационные сети (ECN)

Электронные коммуникационные сети (ECN) являются частью класса бирж, называемого альтернативными торговыми системами (ATS). ECN связывают покупателей и продавцов напрямую, потому что они обеспечивают прямую связь между ними; ECN обходят маркет-мейкеров. Думайте о них как об альтернативном способе торговли акциями, котирующимися на Nasdaq и, все чаще, на других биржах, таких как NYSE или иностранные биржи.

ECN связывают покупателей и продавцов напрямую, потому что они обеспечивают прямую связь между ними; ECN обходят маркет-мейкеров. Думайте о них как об альтернативном способе торговли акциями, котирующимися на Nasdaq и, все чаще, на других биржах, таких как NYSE или иностранные биржи.

Есть несколько инновационных и предпринимательских ECN, которые, как правило, хороши для клиентов, поскольку они представляют собой конкурентную угрозу для традиционных бирж и, следовательно, снижают транзакционные издержки. Хотя некоторые ECN позволяют торговать розничным инвесторам, ECN в основном используются институциональными инвесторами, то есть фирмами, инвестирующими крупные суммы для других инвесторов, таких как управляющие пенсионными фондами.

Примеры ECN включают межбанковский сетевой электронный перевод (INET) Nasdaq и опционы Arca, которые контролируются NYSE.

Электронные коммуникационные сети (ECN) позволяют брокерским фирмам и трейдерам из различных географических регионов мира торговать в нерабочее время основных бирж.

Безрецептурный (OTC)

Термин «внебиржевой» (OTC) относится к рынкам, отличным от организованных бирж, описанных выше. На внебиржевых рынках обычно котируются небольшие компании, многие из которых ушли на внебиржевой рынок, потому что были исключены из листинга. Два основных внебиржевых рынка включают:

Доска объявлений, отпускаемая без рецепта (OTCBB)

Внебиржевая доска объявлений (OTCBB) представляла собой электронное сообщество маркет-мейкеров. Компании, выпавшие из Nasdaq, часто оказывались здесь. Когда-то на OTCBB не было количественных минимумов или минимальных годовых продаж или активов, необходимых для листинга. Доска объявлений OTC была закрыта в ноябре 2021 года.

Розовые простыни

Второй внебиржевой рынок называется Pink Sheets, служба листинга, которая не требует от компаний регистрации в Комиссии по ценным бумагам и биржам (SEC). Ликвидность часто минимальна, и эти компании не обязаны подавать ежеквартальные 10Q.

Внебиржевые риски

Некоторые индивидуальные инвесторы опасаются внебиржевых акций из-за связанных с ними дополнительных рисков. С другой стороны, некоторые сильные компании торгуют на внебиржевом рынке. На самом деле, несколько крупных компаний намеренно перешли на внебиржевые рынки, чтобы избежать административного бремени и дорогостоящих сборов, которые сопровождают законы о надзоре за регулирующими органами, такие как закон Сарбейнса-Оксли.

С другой стороны, некоторые сильные компании торгуют на внебиржевом рынке. На самом деле, несколько крупных компаний намеренно перешли на внебиржевые рынки, чтобы избежать административного бремени и дорогостоящих сборов, которые сопровождают законы о надзоре за регулирующими органами, такие как закон Сарбейнса-Оксли.

Вы также должны быть осторожны при инвестировании в внебиржевые акции, если у вас нет опыта работы с дешевыми акциями, поскольку они в основном торгуются внебиржевым путем.

Другие станции

Есть много других бирж, расположенных по всему миру, в том числе биржи, которые торгуют акциями и облигациями, а также те, которые обменивают цифровые валюты.

Азия

На TSE зарегистрировано более 3800 компаний с совокупной рыночной капитализацией более 5,6 трлн долларов.

Шанхайская фондовая биржа (SSE) является крупнейшей в материковом Китае. На бирже торгуются многие инвестиции, включая акции, облигации и взаимные фонды. Шэньчжэньская фондовая биржа (SZSE) является второй по величине независимой фондовой биржей в Китае.

Европа

Euronext — крупнейшая фондовая биржа Европы, и хотя она претерпела несколько слияний, первоначально она была образована в результате слияния фондовых бирж Амстердама, Парижа и Брюсселя. Лондонская фондовая биржа (LSE) расположена в Соединенном Королевстве и является второй по величине биржей в Европе.

Самый популярный индекс на LSE — индекс 100 акций Financial Times Stock Exchange (FTSE). «Footsie» содержит 100 лучших хорошо зарекомендовавших себя публичных компаний или акций «голубых фишек».

Цифровые станции

Coinbase — ведущая биржа криптовалют в США. У Coinbase есть передовая торговая платформа, которая облегчает торговлю криптовалютой для розничных инвесторов и депозитарные счета для учреждений. Хотя биткойн является самой популярной криптовалютой, через Coinbase торгуются и другие, такие как Ethereum и Litecoin. Coinbase лицензирована как биржа криптовалют в 42 штатах США.

Binance — ведущая мировая биржа криптовалют со средним объемом торгов 2 миллиарда в день. В прошлом счета Binance нельзя было пополнять с помощью долларов США, но это изменилось, и вы можете вносить депозиты с помощью SWIFT-перевода.

В прошлом счета Binance нельзя было пополнять с помощью долларов США, но это изменилось, и вы можете вносить депозиты с помощью SWIFT-перевода.

Kraken — это криптовалютная биржа в Сан-Франциско, где инвесторы могут покупать или продавать криптовалюты, используя различные фиатные валюты, включая доллары США, евро, канадские доллары и японские иены. Через биржу Kraken можно торговать более чем дюжиной виртуальных валют, включая биткойн, Ethereum, EOS и Monero. Как и в случае с большинством криптовалютных бирж, инвесторам необходимо создать и пополнить свой цифровой кошелек, который связан с торговым счетом.

Что такое простое определение фондовой биржи?

Фондовая биржа — это рынок, который объединяет покупателей и продавцов для облегчения инвестиций в акции.

Какие 3 основные фондовые биржи в США?

Нью-Йоркская фондовая биржа (NYSE) — крупнейшая фондовая биржа в США и мире по рыночной капитализации. NASDAQ является второй по величине фондовой биржей в США, в то время как Американская фондовая биржа, которая теперь известна как NYSE Amex Equities после приобретения NYSE Euronext в 2008 году, является третьей по величине в США9. 0003

0003

В чем разница между фондовой биржей и фондовым рынком?

Фондовая биржа — это рынок или инфраструктура, облегчающая торговлю ценными бумагами. С другой стороны, фондовый рынок — это общий термин, представляющий все акции, которые торгуются в определенном регионе или стране. Фондовый рынок часто представляют в виде индекса или группы различных акций, таких как S&P 500.

Какова цель фондовой биржи?

Фондовая биржа объединяет компании и инвесторов. Фондовая биржа помогает компаниям привлекать капитал или деньги, выпуская акции для продажи инвесторам. Компании инвестируют эти средства обратно в свой бизнес, а инвесторы в идеале получают прибыль от своих инвестиций в эти компании.

Итог

Каждая акция должна котироваться на бирже, где встречаются покупатели и продавцы. Двумя крупными биржами США являются NYSE и Nasdaq. Компании, зарегистрированные на любой из этих бирж, должны соответствовать различным минимальным требованиям и базовым правилам, касающимся «независимости» их советов директоров.